面對當今疫情的不確定性,部分具備韌性的券種可望在經濟復甦前回穩。PIMCO(品浩)建議投資人,鎖定高評等及基本面穩定的固定收益資產,並採用同心圓概念模型評估投資風險與報酬。

全球疫情逐漸趨緩,各國經濟可望邁向復甦之路,針對債券投資組合的布局,PIMCO 非傳統策略投資長 Marc Seidner 與美國經濟分析師 Tiffany Wilding 提出以下觀點分析:

許多資產類別自 3 月低點出現強勁反彈,但前景依舊高度不明朗。這點其實不意外,畢竟目前利空因素紛陳,例如:全球經濟首次因為居家防疫令而陷入衰退、財政與貨幣主管機關祭出空前的因應對策;新冠肺炎持續肆虐全球,在多數地區造成嚴重後果。

在 PIMCO,我們維持基本假設,亦即全球將面臨嚴重但短暫的經濟衰退,隨後呈現 U 型復甦。然而,倘若爆發第二波疫情或防疫措施延長,則可能面臨更長期且顛簸的經濟成長軌跡。

在市況不明的前提下,PIMCO 建議投資組合必須具備充足的韌性,配置部份債券種類可望在經濟復甦前先行回穩,例如:高評等債券,包括美國國庫券、美國機構不動產抵押證券、投資等級信用債等。

選債能力將是關鍵,亦即要鎖定兼具評價吸引力與穩健基本面的債券。許多債券種類已逐漸從 3 月低谷回升。展望未來,隨著低評等債券可能面臨永久性的資本損失,投資人更須聚焦於債券的品質與償債順位。

風險與報酬的評估框架

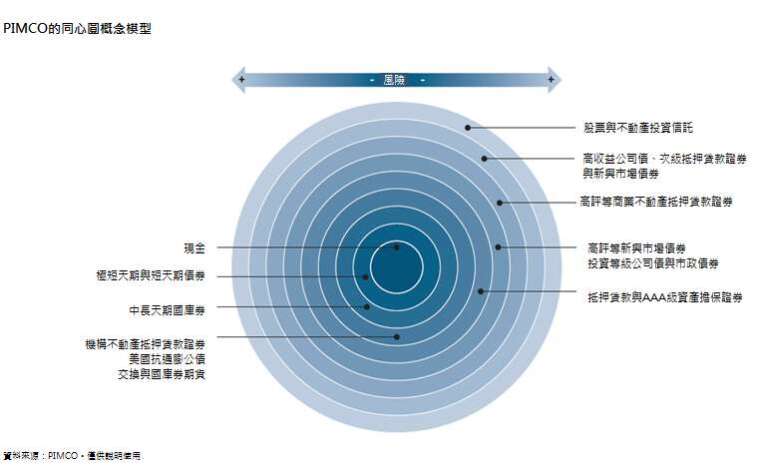

市場出現危機時,投資人必須以嚴謹的研究架構,評估投資風險與報酬。為此,在 PIMCO,2008 年爆發金融危機之時,我們開始採用「同心圓」概念模型(圖)。同心圓中心是流動性最高、最安全的資產;越往外圈,流動性與安全性隨之遞減。值得注意的是,越往外圈,風險溢酬預計也越高。

我們的研究發現:聯準會正在努力穩住「中心資產」,亦即同心圓的中心,包括現金與極短天期債券。緊鄰中心的資產類別亦受惠於聯準會的紓困措施,包括不動產抵押證券、投資等級企業債、市政債券,甚至是部份高收益債。在最外圈的資產風險則最高。

資產配置雙管齊下

置身目前環境,在 PIMCO,我們採取雙管齊下的方式配置資金:

1. 持續聚焦於品質 – 首要之務在於確保投資組合具有充足韌性,因此偏好高品質的固定收益資產,包括機構不動產抵押證券、投資等級信用債與市政債券等。

2. 伺機布局 – 部分券種的價格雖然尚未回升,但其基本面強勁,包括非機構不動產抵押證券與證券化資產的某些優先部位。

市況不明,首重主動式管理

PIMCO 累積近 50 年投資經驗,深信主動式管理才是投資固定收益市場的盡責之道,在當前市況極度不明朗之際更是如此。專業的主動型基金經理人力求降低跌幅、維護資本、在市場回溫時伺機布局。

延伸閱讀 >> 如何應對市場波動?

本篇作者:Marc Seidner 先生為 PIMCO 非傳統策略投資長、董事總經理,以及紐約辦公室的投資組合管理主管。

Tiffany Wilding 女士擔任 PIMCO 執行副總裁暨美國經濟分析師,兩人定期為 PIMCO 部落格撰文。

"更是如此" - Google 新聞

June 05, 2020 at 08:00AM

https://ift.tt/2zUSUZT

崎嶇的復甦之路 主動管理的優勢 - 鉅亨網

"更是如此" - Google 新聞

https://ift.tt/2VUFiGf

Shoes Man Tutorial

Pos News Update

Meme Update

Korean Entertainment News

Japan News Update

Bagikan Berita Ini

0 Response to "崎嶇的復甦之路 主動管理的優勢 - 鉅亨網"

Post a Comment